- 2020年11月6日(金)~2021年1月6日(水)の期間内において、対象となるポイントをdポイントに交換すると交換ポイントの15%が増量されるキャンペーンです。

ドコモ携帯ユーザーでなくても参加可能。

(公式ページよりエントリ要) - ほぼすべてのポイントサイトからdポイントへの移行で15%増量できます。しかも増量ポイント数に上限がないというのが本キャンペーンの凄まじいところ。

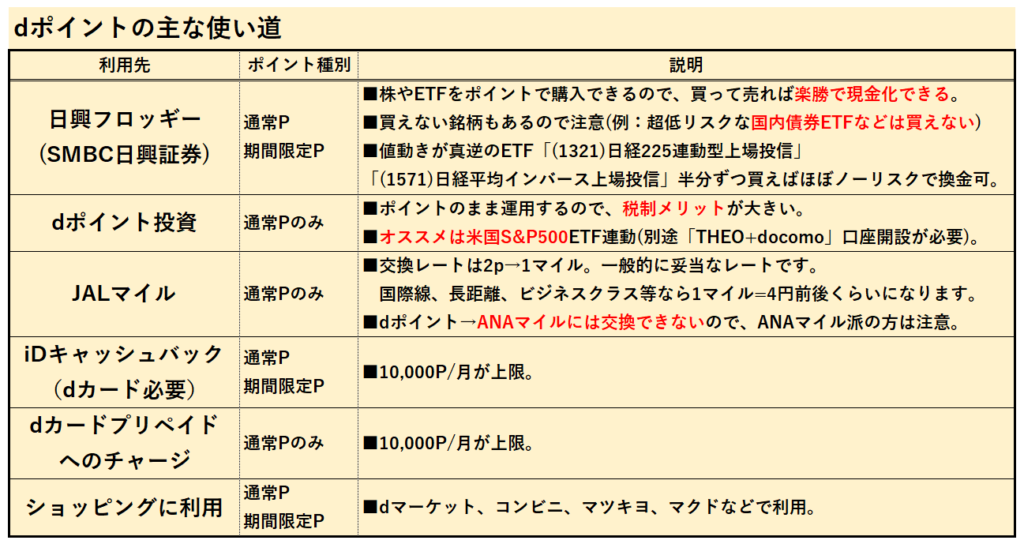

- SMBC日興証券のサービス「日興フロッギー」を利用すれば、通常・期間限定ポイントの種別を問わずdポイントを簡単に現金化できます。交換・増量によって増えたdポイントの使い道に困ることはありません。

- 通常ポイントはポイントのまま運用する「dポイント投資」に回すのも大いにアリ。通常の投資よりもポイント投資には圧倒的に大きな税制メリットがあります。

- dポイントの通常ポイントはJALマイルに交換可ですが、ANAマイルには交換不可ですので、ANA派の方はご留意を。

dポイント15%増量キャンペーンの概要

- キャンペーン対象企業から期間内のdポイント移行で15%が増量!

- 期間:2020年11月6日(金)~2021年1月6日(水)

(交換元のポイントごとに異なるので要確認) - 増量分のdポイント進呈時期:2021年2月末頃

- 増量分のdポイントは期間・用途限定ポイントで、有効期限は進呈日から約3か月

- キャンペーンページ(エントリ要)

キャンペーンの凄いところは、青天井の増量であること

何が凄いって、このキャンペーンには15%増量ポイントの上限が無いということです。

上の画像のように、5,000ポイントを交換する方は750ポイントのボーナスが増量。

仮に100万ポイントを交換する方は、15万ポイントのボーナスが増量されるのです。

極端に言うと、そういうこと。

株式指数に連動するインデックス投資信託で運用している場合は、相場の状況が悪ければ半分くらいに減ってしまうリスクも覚悟しながら、だいたい年平均利回り5~7%くらいを目指すといった肌感覚です。

一方、当キャンペーンはノーリスクで15%の利回り(しかも、2~3ヶ月という期間で)をゲットできてしまうわけですからね…。いかに今回のキャンペーンが凄まじい爆発力を持っているかがわかります。

増量キャンペーン対象はポイントサイト、クレジットカードや電力会社など多岐にわたる

15%増量対象ポイントは、キャンペーンページに列挙されています。

多種多様なポイントが対象となっていますので、まずはお持ちのポイントが今回のdポイント増量の対象なのか否かを確認されるといいでしょう。

ポイントサイトで貯めたポイントについては、ほぼすべての主要ポイントサイトから15%増量でdポイントに移行させるルートがありますので安心してください。

常日頃から爆益ポイ活を提唱している当ブログの読者の皆様でしたら、ポイントサイトで多くのポイントをゲットされていると思いますので、当記事ではポイントサイトからの最適化ルートを解説していきます。

キャンペーン参加方法:dポイントカードさえあればいい。ドコモ携帯ユーザーでなくてもOK

本キャンペーンには、dアカウントおよびdポイントカードさえあれば誰でも参加できます。

dポイントカードもdアカウントも何も持っていないという状態の方は、dポイントクラブのこちらのページの「dアカウントをお持ちでない方」から新規にdアカウント登録およびdポイントカードを発行できます。

dポイントカードについては、クレジット機能付きのdカードは必須ではなく、単なるポイント機能のみのカードでも構いません。

自称ミニマリストの私としては、物理カードですらないモバイルアプリ上のポイントカードを発行するやり方が一番スッキリしていいかなと思います😊

キャンペーンへのエントリーが必須

キャンペーンページからエントリーを忘れないでください。ポイントの交換申請とエントリーの先後関係は不問ですが、dポイントカードさえあればエントリーできるので、忘れないように速やかにエントリーしておきましょう。

エントリーを忘れると、15%増量は付かずにただ単にdポイントに交換しただけの人に成り下がってしまうからね!!

主要ポイントサイトからdポイントへの交換ルートの最適解

基本戦略

- 少しでもポイント価値が増加するルートを選択する。逆に、ポイント価値が減価したり、手数料が発生するルートは避ける。

- 1回あたりのポイント交換に上限が設けられているものが多いので、大量のポイント交換をしようとしている人は留意。

- ポイント交換に日数を要するものも多いので注意。基本的に交換処理中には、次回の交換申請ができない。

上記の基本戦略に基づき、えまっちが主要ポイントサイト各社からdポイントへの最適な移行ルートの早見表を作成しました。

2020年11月6日時点での情報に基づいていますが、実際に交換する際は各自で交換条件をきちんとご確認のうえ臨んでいただくようお願いします。

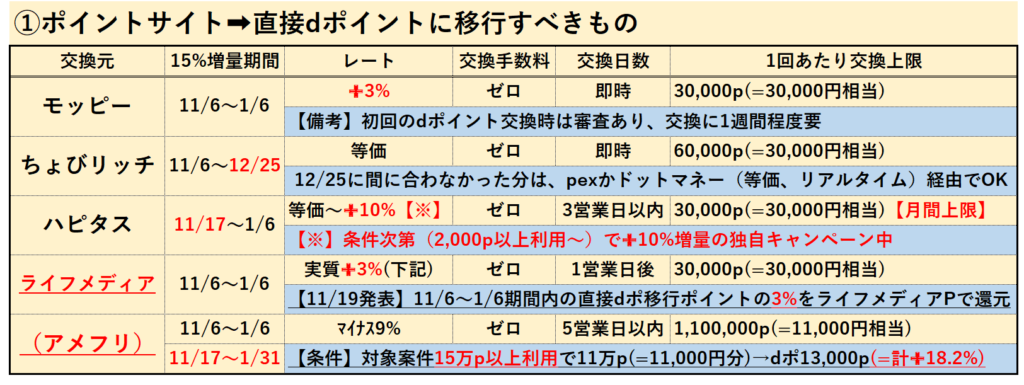

①ポイントサイトから直接dポイントに交換すべきもの

ちょびリッチの15%増量期限が1月6日ではなく12月25日となっています。このように、キャンペーン対象企業ごとの増量期間をしっかり確認してくださいね。

モッピー+3%上乗せ

さて、特筆すべきはモッピーが今回のキャンペーンに乗っかって独自に3%増量を仕掛けてきたことです。これによりモッピーからdポイントへの移行はトータル18%増量となります。

さすが商売上手なモッピー。

モッピーはメルマガ受信が必須なので多少 ウザい 賑やかではあるのですが、私の場合はだいたい迷惑メールに入るのであまり気になりません。

もしくは捨てアドで登録してしまっても問題ありません(ただし、案件承認時等のメールも捨てアドに行くのと、廃止アドレスで全くメールが届かないようになってしまうとアカウント停止リスクがあるのでご注意)。

今後のポイ活案件に取り組む際は、ポイントサイト間で同報酬の場合はモッピーから取り組み、dポイントへ移行させて18%増量を狙う、というスタンスがいいと思います。

ポイントサイト間の横断検索に便利な比較サイトは「どこ得」で。

ハピタス+10%上乗せ。2,000ポイント以上の獲得など、条件がある

ハピタスがdポイント増量に合わせて独自に10%の上乗せキャンペーンを打ってきました。

- キャンペーン期間内に、ハピタスで新規に2,000p、4,000p、6,000p….と新規に案件を利用する(通帳に「判定中」または「有効」と記載されること)

- 10%独自増量対象となるポイントが2,500p、5,000p、7,500p…と増えていく

結構わかりにくいのですが、こちらのブログ記事で詳細に解説されているので、ハピタスの独自増量狙いの方はご参照ください。

注意点ですが、ハピタスではポイントの月間交換上限が30,000ポイントまでとなっています。大量にポイントを獲得・保有している方は毎月せっせと交換するなど計画的にやりましょう。

ライフメディア+3%上乗せ。ライフメディアポイントで3%バック

ライフメディアからdポイントに移行した分について、dポイント15%増量+ライフメディアポイントで3%ポイントバックされることがは11月19日に発表されました(ライフメディアのキャンペーンページ)

この発表前までは、ライフメディア→Pexに2%増量、Pex→dポイントに15%で増量させて、トータル17.3%増量(1×1.02×1.15=1.73ですよね)させることが最適解でした。

しかしこの発表により、ライフメディアポイントからdポイントに直接移行してトータル18%増量させた方が僅かながらオトクになります。

ライフメディアの3%ポイントバック分は2021年2月下旬~3月上旬にライフメディアポイントで加算されます。

アメフリ「Amazingキャンペーン」条件達成でトータル18.2%【無理して狙わなくていい】

11月13日にアメフリで「dポイント30%増量」として発表された、Amazingキャンペーン。概要は以下です。

- 「Amazingボーナス対象」案件を計15万p(=15,000円相当)以上利用し「審査中」に反映されることが条件

- 上記条件達成と同じ月に、110,000p(=11,000円相当)をdポイントに交換申請する(→dポイント10,000pに交換される)

- 交換申請の翌月末にAmazingボーナスとしてdアカウントに3,000pを付与

- Amazingボーナスの付与は、おひとりさま月1回まで

つまり、アメフリ110,000p(=11,000円相当)が、最終的にdポイント13,000pとなるので、実質18.2%程度の増量となります。

「30%増量!」というのはちょっと誇大表示感がありますね😅

次項②で述べるように、アメフリ→PeXで1.5%増量、PeX→dポイントで15%増量でトータル16.7%程度の増量(1×1.015×1.15=1.6725ですよね)とそんなに大差ありませんので、無理して当該Amazingキャンペーンは狙いに行かなくてもいいように感じます。

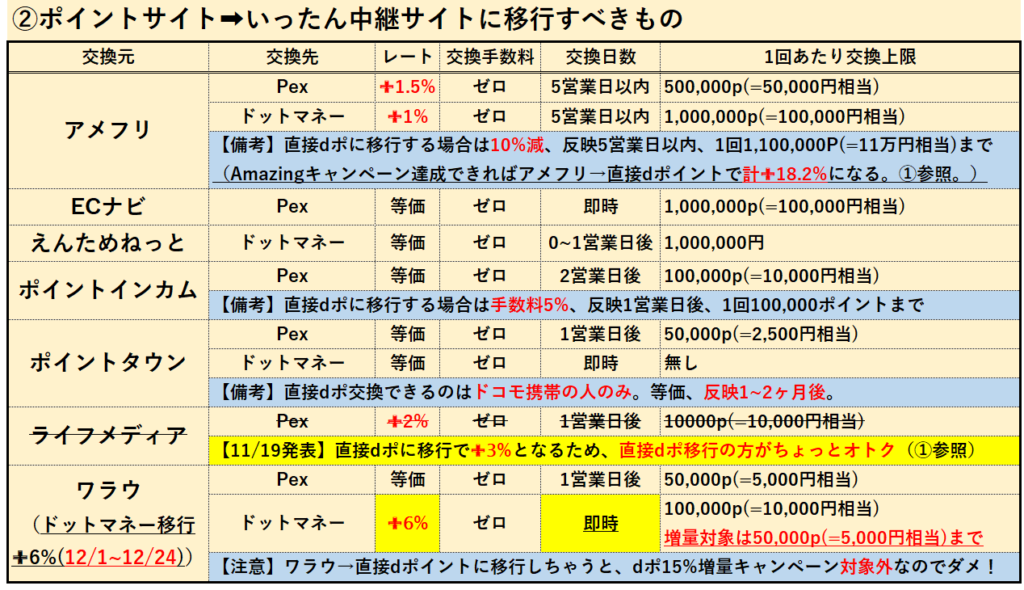

②ポイントサイトからいったん中継サイト(PeX、ドットマネー)に移行すべきもの

今回のキャンペーンで注目すべきは、ポイントサイトのポイントを集約できる「PeX」と「ドットマネー」が増量キャンペーンの対象になっていることです。

当該2サイトからは多種多様なポイントに交換できるのですが、dポイントにも等価交換できます(次項で解説)。

なので、ポイントサイトから直接dポイントに移行するより、PeXやドットマネーを迂回してdポイントに交換するほうがオトクなケースも発生します。

早見表をご覧いただくと、例えばアメフリ・ポイントインカム・ライフメディアから直接dポイントに移行するとポイントが減価してしまうケースもありますが、PeXやドットマネーを経由すればポイント減価を回避したり、逆に1~2%のポイントアップボーナスを得ることができます。

また、ポイントタウンでは一応は直接dポイントに交換しても損はしないのですが、ドコモ携帯(ドコモSIMの電話番号を持っている)ユーザーのみが対象かつ交換完了までに1~2ヶ月もかかるのでオススメしません。

(仮に非ドコモユーザーがdポイントに交換しようとすると、1~2ヶ月後に申請却下・ポイント返却されます。私が身をもって体験済み😢)

また、ワラウの場合はそもそも今回の増量キャンペーンの対象外ですので、ワラウから直接dポイントに移行しても増量されませんのでお気を付けください。

あと、月間のポイント交換上限が決まっているサイトもあり、ECナビでは100万ポイント(=10万円相当)

つまり大量にポイントをお持ちの方は、数ヶ月に分けてポイントを交換する必要がありますのでご留意を。

→すみません、ECナビでは1回あたり100万ポイント(10万円相当)までの交換上限ですが、前回の交換が完了すれば同月内でも新たに交換が可能と確認しました。訂正します。

色々と考えるべきことが多いのですが、しっかりと確認して華麗な中継プレーを決めてくださいね!

【12/1~12/24】ワラウからドットマネーに移行で+6%(増量対象上限50,000p(=5,000円相当))

ワラウからドットマネー増量キャンペーンが12月1日に発表されました(ワラウのポイント交換ページに掲載)。

ワラウ→ドットマネーに6%増量、ドットマネー→dポイントに15%増量で、トータル21.9%増量になりますね(1×1.06×1.15=21.9ですので)。

ワラウにポイントが貯まっている方は絶好の交換タイミングです。

なおワラウ→ドットマネーの移行で6%増量対象上限は50,000p(=5,000円相当)です。

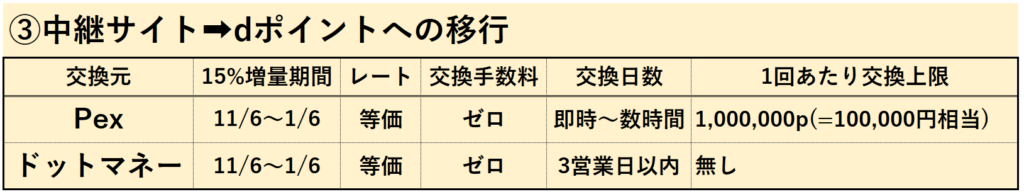

③中継サイト(PeX、ドットマネー)からdポイントは等価交換が可能

前述②のとおり各ポイントサイトからPeX・ドットマネーにポイントを集めた後はdポイントに交換しましょう。

基本的にPeXとドットマネーで大差は無いのですが、強いて言えばPeXは1回あたりの交換上限が100万ポイント(=10万円相当)と決まっているので、もしもあなたの周囲に「オレはドットマネー派だ!!」と豪語する人がいたらその方はポイントミリオネアーかもしれませんね😎(ざわ…ざわ…)。

実際にご自身で交換してみると細かい交換条件や必要な手続きに気が付くケースも多いので、キャンペーン期限がまだ先だからといって先送りせず、早め早めの交換をオススメします。

交換後のdポイント出口戦略論

手っ取り早く換金してしまいたい方はSMBC日興証券の日興フロッギーというサービスでポイントを使用する。

dポイントを特に使う予定の無い方は、ポイントのまま投資ができる「dポイント投資」をする。

旅行好きの方はJALマイルに交換する。

これらが、私の考えるオススメな使い道です。

日興フロッギーで現金化:期間限定ポイントも利用できるのが素晴らしい

SMBC日興証券が提供する日興フロッギーというサービスを使えば、株式やETFの購入資金にdポイントを充当できますので、そのまま日興フロッギー内で投資するのでもいいですし、もしくは購入した株式やETFをすぐに売却すれば手元に現金を作ることもできます。

日興フロッギーの何よりも素晴らしいことは、dポイントの通常ポイントだけでなく、期間・用途限定ポイントも利用できることです。

楽天ポイントで投資信託が購入できる楽天証券、Tポイントで投資信託が購入できるSBI証券など、ポイントで金融商品を購入するサービスはかなり一般化してきましたが、大半のポイント利用投資では通常ポイントのみ利用が認められています。

ですので、通常ポイントだけでなく期間・用途限定ポイントも利用できる日興フロッギーの利便性は最強と言えます。

今回のキャンペーンによって交換後のdポイント(通常ポイント)、15%増量により付与されたdポイント(期間・用途限定ポイント)いずれも、特に使い道がなければ日興フロッギーで投資もしくは換金することで手っ取り早く消化できるわけです。

現金化手段①国内債券に連動したETFを購入→売却

株式やETFの購入・売却で現金化できるとは言え、購入から売却までの間の投資商品の下落により損失を負うリスクはどうしてもあります。

そこで、値動きが極めて小さい国内債券に投資するETFとして

- 「(2510)NEXT FUNDS 国内債券・NOMURA-BPI総合連動型上場投信」

を購入後、売却するのは有力な現金化選択肢と言えます。

現金化手段②日経平均と日経平均インバースのETFを両建て購入→売却

下記2つのETFを同タイミング・同額購入し、同タイミングで売却しても、ほぼノーリスクで現金化できます。

- 「(1321)NEXT FUNDS 日経225連動型上場投信」

- 「(1571)NEXT FUNDS 日経平均インバース・インデックス連動型上場投信」

日経平均が上昇すれば値上がりするETFと、日経平均が下落すれば値上がりするETFという、値動きが真逆の2つのETFを組み合わせるわけですね。

この手法については「ペイの実」さんというブロガーの方が詳しく解説していらっしゃいますのでご参照ください。

日興フロッギー活用 dポイント(期間・用途限定)をノーリスクで現金化可能な取引方法

余談ですが、株式というのは激しく上下しつつも長期的に見れば値上がりして当然のものですので、「インバース」という値下がりに賭ける金融商品は神様か博徒以外は投資しちゃダメなものですからね、念のため。😅

まじめに投資する:米国S&P500連動ETF

わざわざ現金化せずに、日興フロッギーでまじめに投資をするのももちろんよいと思います。

中でも、アメリカのS&P500に連動するETFへの投資は有力な候補と言ってよいでしょう。

- 「(1547)上場インデックスファンド米国株式(S&P500)」

SMBC日興証券の口座開設でオトクなやり方は特にありません

賢明なる当ブログの読者様ならば、どうせ口座開設するなら少しでもオトクなルートを模索されることと思いますが、私が見る限り経由できそうなポイントサイト、自己アフィリエイト、紹介コード等は特に無さそうです。

普通に公式ページから口座開設してください。

dポイント投資(通常ポイントのみ):ポイントのまま運用できるので、税制メリットが圧倒的に大きい

すぐにポイントを使う必要がなく、かつ手元現金も豊富にあるのでポイント現金化も急がなくていい。

そういう場合にオススメなのが、「dポイント投資」です。

疑似的な投資体験。だけど、ポイント数は実際に増減する

dポイント投資は実際の金融商品に投資するのではなく、日経平均などの指数やヘルスケア・コミュニケーションなどのテーマ銘柄、ロボアドバイザーの「THEO」が運用する投資信託等の値動きに合わせて自身のdポイント数が増減する、疑似的な投資体験になります。

疑似的な投資といっても、自身の保有ポイントがしっかりと増えたり減ったりしますので。

ただ実際に金融商品を購入しているわけではないので、証券会社への口座開設やマイナンバーの提出が不要だったりするため、お手軽に投資体験が始められます。

dポイント投資でオススメはテーマ投資「米国大型株」(S&P500ETF連動)

dポイント投資では様々なテーマやロボアドバイザーのお任せ投資信託を選ぶことができますが、私が考える一番いい投資先はテーマ投資「米国大型株」です。

何だかんだ言って世界を牽引するアメリカのオールスター企業群への投資が、投資先の幅広い分散と成長期待の観点で一番いいと考えます。

なお、当該「米国大型株」を選ぶ場合のみ、なぜか「THEO+docomo」の証券口座開設が必要となり、マイナンバーも提出することが条件となっていますのでご承知おきください。

(前項で「証券会社への口座開設やマイナンバーの提出が不要」( ー`дー´)キリッと言った矢先にすみません💦)

なので準備に一手間ですが、最初は他コースからdポイント投資を始めて、このまま続けてもいいかなと思ったら「THEO+docomo」の口座開設をして「米国大型株」コースに乗り換える、ということでもよいかと思います。

賢明なる読者様なら、タダで口座開設するのではなく「どこ得」で比較して報酬最高値のポイントサイトを経由してください(11月7日現在、新規口座開設+5万円以上の入金条件で6,000円相当のポイントが最高値)。

それと、ポイントサイトのアカウントをお持ちでなければ、手前味噌ですみませんが以下の弊ブログの最下部に貼付してある紹介リンクをお使いください。

大半のサイトでは紹介経由の方が登録時に数百ポイント等、何かしらボーナスがあるようにできています(少なくとも紹介経由が非紹介と比べて損することはあり得ませんので^^)。

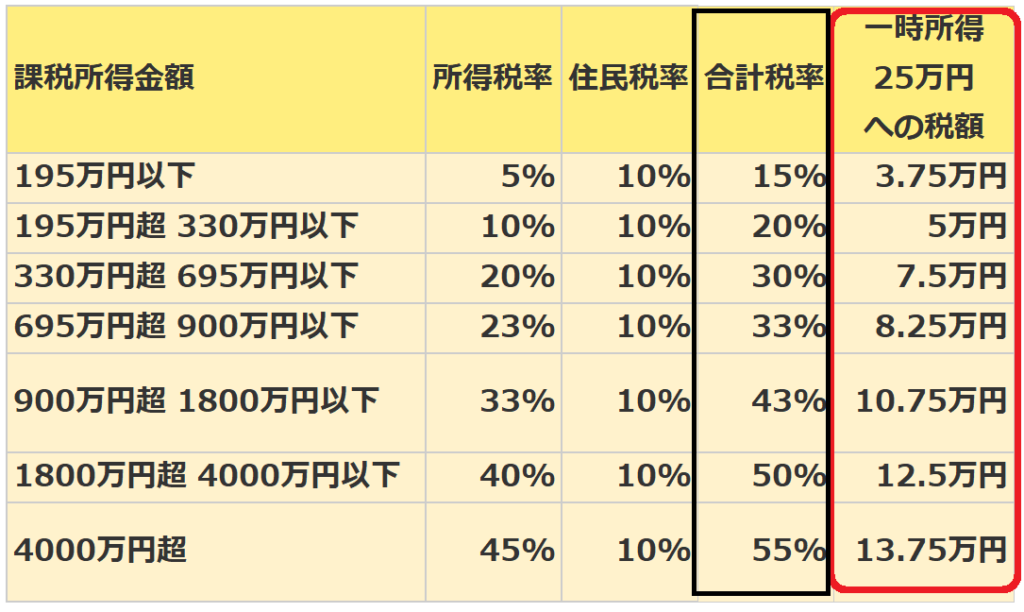

ポイント投資は、通常の投資に比べて圧倒的に大きな税制メリットがある

通常の投資で100万円を儲けた場合と、ポイント投資で100万円を儲けた場合の違いを考えてみましょう。

(なお、計算の簡略化のため、2037年まで徴収される復興特別所得税については考慮しません。)

利益額x20%(所得税15%、住民税5%)

通常の投資の場合は上記のとおり分離課税(原則)ですので、100万円の利益が発生した場合の税額は

100万円x20%=20万円

20万円となります。

さて、次にポイント投資で100万円を儲けた場合はどうでしょうか。

そもそもポイントと税金というテーマは非常に難しいものであり、統一的なルールが定められていないのですが、目下のところ考えるヒントとして最も大きいのは2020年1月に国税庁が公表した以下のタックスアンサーです。

「No.1907 個人が企業発行ポイントを取得又は使用した場合の取扱い」

ポイント付与の抽選キャンペーンに当選するなどして臨時・偶発的に取得したポイントについては、(中略)、そのポイントを使用した場合には、その使用したポイント相当額を使用した日の属する年分の一時所得の金額の計算上、総収入金額に算入します。

上記から読み取れるポイントは以下2つ。

- ポイントの課税タイミングは「取得時点」ではなく、「使用時点」である

- 課税所得区分は「一時所得」である。

課税タイミングが取得時点ではなく使用時点なのは、ポイントというのは発行企業のルールの中で用途が制限されていたり、失効するリスクもある等の意味において現金に劣後するものであり、ポイントを使用することで初めて経済的利益が実現する、といった趣旨だろうと推測します。

((収入金額)-50万円)x1/2

上記の一時所得の算出式にあてはめましょう。

ポイント投資で100万ポイントを儲けて、その100万ポイントを使用(ショッピングだったり、株の購入資金にしたり等)した場合の一時所得の金額は

(100万円-50万円)x1/2=25万円

25万円が課税対象の一時所得となります。

一時所得は総合課税なので、各人の課税総所得額によって税率は変わってきます。

100万ポイントを使用した方の一時所得は25万円でしたので、それぞれの税率ランクごとの税額(所得税+住民税)は以下のようになります。

税金は一番低くて37,500円、一番高くて137,500円という結果になりました。

通常どおり投資した際の税額は20万円でしたので、個人の所得ランク如何にかかわらずポイント投資のほうに税制メリットの軍配が上がります。

なお勘のいい方はお気づきかもしれませんが、ポイント投資で100万円を儲けた場合、税額を完全にゼロ円にすることもできます。

それは、100万ポイントを2020年に50万ポイント、2021年に50万ポイントというように、2年間に分けて使用することです。

((収入金額)-50万円)x1/2

上記の算式からわかるとおり、一時所得に該当するような収入は1年間の中で50万円を超えて初めて課税対象になります。

50万円以下の収入については非課税であり、確定申告で記載する必要もありません。

ポイント投資の税制メリットがいかに大きいか、おわかりいただけたでしょうか?(;゚д゚)ゴクリ…

ポイント周りの税制については不確定要素が多く、ハッキリとしたことは誰にも言えない

大事なことを付言。

前項でポイントと税金のテーマについて述べてきましたが、これはすべて私の個人的見解に過ぎません。

ポイントに関する税制は未確定で曖昧なことだらけなので、たとえ税理士であろうが責任をもった助言は誰もできないと思います。

大事なのは、現在の税制やタックスアンサー等の材料を元に、各自が理屈立てて税金の考えを整理し、必要に応じて申告を行うということです。

「えまっちというブロガーがこう書いてたから!」と、当記事を何らかの根拠にして対外的に説明するというのは無しでお願いしますよ。😅💦

基本的に、数万・数十万ポイント程度で貯めたり使ったりするレベルの一般人が税務当局に何か言われる可能性は限りなく低いことと考えます。

一般個人レベルでポイントを帳簿か何かで管理しているというのは社会通念上殆ど無いでしょうし、税務当局も個人のポイントを捕捉するような仕組みも原則は無いでしょう。

が、数百万ポイント等のレベルになると、しっかりとした理論武装や証跡の管理等はしておいた方がいいかと思います。

ポイントが捕捉される仕組みは無いと述べたものの、証券口座についてはマイナンバーで紐付けられておりすべて税務署へ情報連携されています。

例えば日興フロッギーに何百万ポイントもdポイントを流し込んだらさすがに不自然と思われ、後日何らかの照会を受ける可能性が高まるかも、と思っておいた方がよいかと思います。

あとは結構多いのが、リークに基づくもの。

「あの人、絶対に儲かってそうなのに申告してなさそうなんだけど!」

みたいな情報が税務当局に寄せられると、当局からマークされるということですね。

一般個人レベルだと殆ど無縁の問題かもしれませんが、ポイント長者であることを売りにして注目を集める商売をされている方なんかはリークされる件数がどうしても多くなりますので、きちんと身綺麗にしておいたほうが無難でしょう。

ポイント投資について詳しく深堀りしたければ、弊ツイもご参照:ポイント投資における「分配落ち」デメリット等

15%増量キャンペーンの記事のつもりが、図らずもポイント投資についてのお話が長くなりました…私の悪い癖です。

ポイント投資については、dポイント投資はなぜ「米国大型株」がよいのか、他社のポイント投資はどうなのか等、詳しく検討した経緯をまとめた際のツイートがありますので、ご興味ある方はご覧ください。

手抜きブログで失礼!

半後出し封鎖後のポイント運用について、今後の方針まとめ。

— えまっち💰爆益ポイ活運営 (@ematty_investor) October 22, 2020

私の脳内を箇条書きにした駄文でスマソ🙇♀️

1.貯まりに貯まったdポイントをどうするか?

<結論>

・テーマ投資の米国大型株(S&P5000)でポイント運用を継続。

・THEO+docomoの口座開設が必要。

・ETF分配落ちに注意して年4回は手動で退避。 pic.twitter.com/M1mLR4rlZI

上記ツイートの中で一応知っておいた方がいいことは、dポイント投資の「米国大型株」に投資する際は連動対象のETFの「分配落ち」の影響を不利な形で食らってしまうということです。

実際にETFに投資をしている人は定期的に分配金(=配当金)を貰えますが、ポイント投資でETF価格に機械的にポイント数を連動させる形式で疑似的な投資をしている人は分配金が貰えません。

一方で、分配金を貰う権利確定日を過ぎたETFには魅力が落ちるので、分配金で吐き出す分、ETF価格が理論的には下がります(「分配落ち」)。

dポイント投資「米国大型株」はブラックロック社の「IVV」というETFに連動しており、IVVの分配利回りは約1.7%です(11月6日時点)。

IVVは3月・6月・9月・12月の年4回、分配日があります。なので、単純計算で年4回の権利落ち日にはそれぞれ0.4%~0.5%程度、ハンデを背負った不利な戦いを強いられることになります。

これ、結構酷い話だなぁと個人的には思います。きちんと分配金も考慮してよ、と。

ちなみに楽天ポイント投資や永久不滅ポイント投資など、ポイント投資の連動対象が分配金を出さない投資信託である場合にはこうした懸念はありません。

投資信託ではなくETFの場合は制度上、投資対象資産からの配当等の利益は分配金として吐き出すルールになっているので、ポイント投資の連動対象がETFの場合に分配落ち懸念が発生します。

その程度のハンデは許容したうえでポイントを入れっぱなしにする、というのでも悪くはないと思います。

私としては分配落ちによる不利な戦いは回避したいので、多少面倒ですが分配日の直前に手動でポイントを引き出し、分配落ち日の後にポイントを入れ直すというやり方で分配落ち懸念を回避するつもりです。

次回の分配落ちを回避するためのスケジュールは以下のとおりです。

- 2020年12月11日(金)

14:0020:00までにポイントを引き出す- 操作締切時刻ですが、テーマ投資「日経平均」のみ14:00、それ以外は20:00だと確認しましたので訂正します。失礼しました。

- 2020年12月14日(月)18:00以降にポイントを入れ直す

IVVの分配スケジュール確認の根拠は下記ツイートにて。

【やること】

— えまっち💰爆益ポイ活運営 (@ematty_investor) October 29, 2020

★退避★

12月11日(金)14:00までに引出をする

↓

12月14日(月)18:00反映(引出完了)

=12月12日(土)06:00のNY終値で売却したことになる。

★入れ直し★

12月14日(月)18:00以降、追加

↓

最短だと12月16日(水)18:00反映(入金完了)

=12月16日(水)06:00のNY終値で購入したことになる。

ドコモ回線ユーザーならdポイント投資の新規開始時に紹介経由で200ポイント

ドコモ回線ユーザー限定になりますが、こちらの紹介リンクからキャンペーンエントリのうえdポイント投資を新規開始いただくと、200ポイントが進呈されます。

- キャンペーン期間:2020年9月18日(金)~2020年12月31日(木)

- 進呈時期:ポイント投資開始月の翌々月末頃

- 進呈ポイント:期間・用途限定dポイント200p(有効期限は約5ヶ月)

ドコモ回線のユーザーでない方は特に参加できるキャンペーンはありませんので、普通に公式ページから開始してください。

dポイント投資自体はドコモ携帯ユーザーに限らず、どのキャリアからでも可能です。私も楽天モバイルのスマホからdポイント投資を楽しんでいます。

金融、税務、ポイントのルールなど、お金に関する知識を総動員するポイント投資は奥が深くて面白いですよ!この機会に初めてみては?

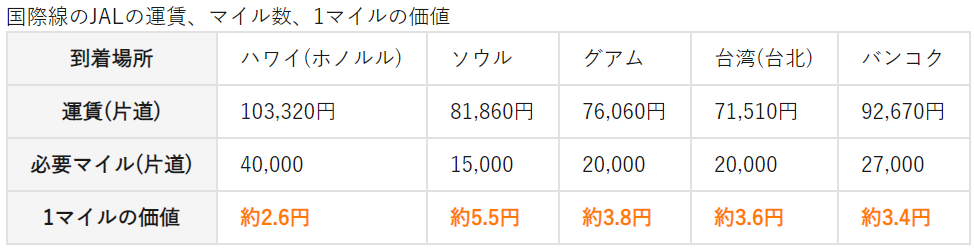

JALのマイルに交換する(通常ポイントのみ)

旅行好きな方にはJALマイルへの交換もオススメ。

マイルを利用して特典航空券を購入すると、通常現金で購入する価格よりもオトクに購入できるケースが大半です。

dポイントからJALマイルへの交換については以下のとおり。

- 交換単位:5,000ポイント単位

- 交換レート:5,000ポイント→2,500マイル(=マイナス50%)

- 所要日数:交換申請から約2ヶ月後にマイル積算

- 交換上限:1ヶ月あたり40,000ポイント(=20,000マイル)

交換レートでポイントが50%減価するのは、他の各社ポイントからマイルに交換する際のレートも同様になっており、一般的に妥当なレートです。

ただ、申請から交換完了まで2ヶ月も所要日数があること、1ヶ月あたり4万ポイント(=2万マイル)までの上限があることがややネックですので、旅行計画は計画的に立ててdポイントからマイルに交換する作業をしたほうがいいでしょう。

マイルの価値が一概にいくらというのは難しいのですが、ネット上では様々な方がマイル価値の算出を行ってくれています。

こちらのブログ記事によると、国際線エコノミークラスでJALマイルの価値は2.6円~5.5円程度。

基本的に、マイルは国際線・長距離・上級グレードの航空券であるほどオトクになる傾向があります。

もっと長距離の路線やビジネスクラス、ファーストクラスになれば1マイルの価値が10円以上になることも往々にしてあります。

仮に1マイル=10円の価値だとすると、「dポイント2P=1マイル=10円」となるので、dポイント1ポイントを5倍の価値に交換することに成功するわけですね。

なお、dポイントからANAマイルには現状交換不可能ですので、ANA派の方はご留意ください。

長期間使う予定がない通常ポイントはdポイント投資で増やしながら、旅行の計画を立てたらJALマイルに交換していくというやり方がオススメです。

その他:iDキャッシュバック、dプリペイドほか、日常生活で消費

先述のとおり「日興フロッギー」を使えば通常ポイント・期間限定ポイントともに手っ取り早く現金化できるので基本的にはそれで事足りるハズですが、証券会社の口座を使うのも何だかなぁ…という方は日ごろの生活でポイントを消化していきましょう。

dカードに付帯している電子マネーiDキャッシュバックを利用したり(通常ポイント・期間限定ポイント両方可)。

dカードプリペイドにチャージしたり(通常ポイントのみ可)。

ドコモ経済圏が運営するdマーケット内の「dショッピング」や「dトラベル」などの各種サービスや、コンビニ各社など実店舗で消化したり(通常ポイント・期間限定ポイント両方可)。

増量分で付与される期間限定ポイントは有効期限が3ヶ月くらいなので、そこは注意してくださいね。

年末年始にかけて、爆益dポイント交換キャンペーンをご一緒に楽しみましょう!ご覧いただきありがとうございました。

- 2020年11月6日(金)~2021年1月6日(水)の期間内において、対象となるポイントをdポイントに交換すると交換ポイントの15%が増量されるキャンペーンです。

ドコモ携帯ユーザーでなくても参加可能。

(公式ページよりエントリ要) - ほぼすべてのポイントサイトからdポイントへの移行で15%増量できます。しかも増量ポイント数に上限がないというのが本キャンペーンの凄まじいところ。

- SMBC日興証券のサービス「日興フロッギー」を利用すれば、通常・期間限定ポイントの種別を問わずdポイントを簡単に現金化できます。交換・増量によって増えたdポイントの使い道に困ることはありません。

- 通常ポイントはポイントのまま運用する「dポイント投資」に回すのも大いにアリ。通常の投資よりもポイント投資には圧倒的に大きな税制メリットがあります。

- dポイントの通常ポイントはJALマイルに交換可ですが、ANAマイルには交換不可ですので、ANA派の方はご留意を。