dポイント投資で、知らず知らずのうちに利益が削られてしまう「分配落ち」の現象と、それを回避するための方法・日程を解説していきます。

当記事の要約

米国大型株の退避時限

-1024x633.jpg)

米国大型株以外の米国ETFの退避時限

-1-1024x701.jpg)

日経平均株価の退避時限

分配落ち時の利回りハンデ(概算)

-1024x767.jpg)

株式投資の分配落ちとは?

株式投資において、配当金や株主優待をもらえるのは「権利確定日」という基準日の終了時点で株を保有している株主です。

権利確定日以前にどれだけ長いこと保有していたかは関係なく、権利確定日時点のたった1日だけ株を持っていれば配当金がもらえるのです。

でも、権利確定日の前後たった1日だけで配当金がもらえる・もらえないが分かれるのは、モヤモヤしますよね。

権利確定日を過ぎた株は魅力が落ちるので、その分だけ理論的に株価が下落します。

これを「権利落ち」あるいは「配当落ち」と言います。

イメージ的にはアンパンマンが自分の顔を削って配当金を出すようなものです。

もちろん権利落ちはあくまで理論的な話ですので、配当分ピッタリ株価下落するわけではありません。

あくまでも、そういう傾向が強いということです。

そして多数の株式銘柄に投資しているETF(上場投資信託)でも同様に、分配金の権利確定日の直後にETF価格が下落する「分配落ち」の現象が起こります。

権利確定日付近の厳密な日程:T+2を意識する

より厳密な日付について解説します。

権利確定日は、受渡日基準で判定されます。

株取引には「約定日」と「受渡日」の概念があり、売買取引が約定した2営業日後に代金や証券の受渡を行います。

約定(Trade)の2営業日後の受渡なので、金融業界用語では「T+2」(「ティープラスツー」)と呼称しています。

銀行や証券会社の内部ではさらに略して「ティープラツー」と言うことが多いですよ。

具体例として、3月31日(木)が権利確定日である時を見ていきましょう。

| 日付 | 名称 | 説明 |

|---|---|---|

| 3/29(火) | 権利付最終売買日 | この日までに購入約定しておけば権利取得できる |

| 3/30(水) | 権利落ち日 | 取引開始から配当金の分だけ理論的に株価下落 |

| 3/31(木) | 権利確定日 | 権利が確定する日 |

このように、受渡日ベースで権利確定日を迎えるためには、2営業日前までに購入しておく必要があります。

普段は約定日ばかり意識しがちかと思いますが、証券取引では受渡日も大事なので考慮しましょう。

例えば、確定申告における年間損益の計算や、NISA枠の利用なども受渡日ベースで行われます。

なお「T+2」は全ての証券取引共通ではなく、あくまで現在の日本株・米国株のルールです。

昔は「T+3」やそれ以上の時代もありましたし、将来的には「T+1」「T+0」に向かうかもしれません。

また投資信託は銘柄によって「T+3」や「T+4」など様々です。

証券取引における約定日・受渡日は取引種類や商品ごとにルールは確認してください。

dポイント投資では分配落ち影響でダメージを受ける

株式やETFへの投資では、権利落ちで見た目の価格が下落します。

とは言え、普通に投資している場合は配当金をもらい、価格下落分とトントンになるので損も得もしません。

問題は、ポイント「のまま」投資をするタイプのサービスです。

dポイント投資の中でもテーマ投資は、ETF(上場投資信託)の見た目の価格に連動するようにできています。

なので、連動対象のETFが分配落ちとなったタイミングでは、dポイント投資も影響を受けて価格が下落します。

ところが、dポイント投資ユーザーは分配金を受け取れません。

したがって、分配落ちの分だけ損をすることになってしまいます。

分配落ちの損失を回避するためには、分配落ちの直前でdポイント投資から引出し、分配落ち後に追加し直す、という作業が必要になります。

知らず知らずのうちに利益が削られているので、酷いシステムだなと感じます。

分配落ちのデメリットなど、dポイント投資をしている方の大半は気付きもしないことでしょう。

ただ一般論として、世間の大半が気付かないからこそ知っている方が利益を取れるという側面はあるので、良い悪いではなくきちんと考えて上手く行動していけばいいと個人的には思います。

他のポイント投資サービスは?

ポイント「のまま」運用するタイプのすべてが分配落ちの影響を受けるかというと、そうではありません。

ポイント運用サービスが、連動対象を配当金・分配金の出ない投資商品に設定している場合は、分配落ちは発生しません。

ETF(上場投資信託)では法制度上、投資対象からの配当金は投資家へと分配しなければなりませんが、他方でETFではない投資信託の分配有無はファンドに裁量があります。

そして最近の低コストのインデックス投信では大半が基本的に分配金を出さない方針としています。

ですので、株価指数ETFに連動するタイプは分配落ちが発生し、無分配投信に連動するタイプは分配落ちが発生しないこととなります。

| 分配落ち発生あり | 分配落ち発生なし |

|---|---|

| ・dポイント投資 ・PayPayボーナス運用 | ・永久不滅ポイント運用 ・楽天ポイント運用 ・au PAYポイント運用 |

退避作業の時限

dポイント投資の分配落ちを回避するには、いつまでに引出し注文を行えばよいのでしょうか?

具体的な日付・時間を見ていきます。

スケジュールは各テーマによって異なります。

なお、分配予定の確認ですが、dポイントの連動対象ETFの公式資料を見て確認できます。

- 米国テーマ:ブラックロック社HP内のPDF(英語)

(➡「EX-DATE」が分配落ち日。) - 日経平均株価:NEXT FUNDS 日経225連動型上場投信(1321)

(➡毎年、決算日の7月8日時点(受渡ベース)の保有者に分配。7月8日が休日の場合は前営業日。)

米国大型株(年4回)

- 米国大型株

年4回(3月,6月,9月,12月)分配落ちタイミングがあります。

表中の赤字の日時までに、ポイント投資から「引出し」注文作業が必要です。

-1024x633.jpg)

それ以外の米国テーマ(年2回)

- クリーンエネルギー

- 新興国

- コミュニケーション

- ヘルスケア

- 生活必需品

- SDGs/ESG

年2回(6月,12月)分配落ちタイミングがあります。

表中の赤字の日時までに、ポイント投資から「引出し」注文作業が必要です。

-1-1024x701.jpg)

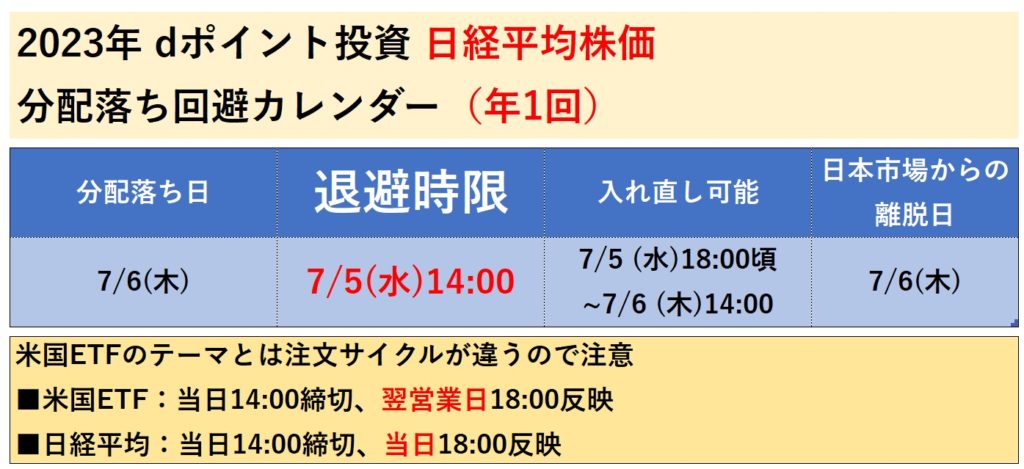

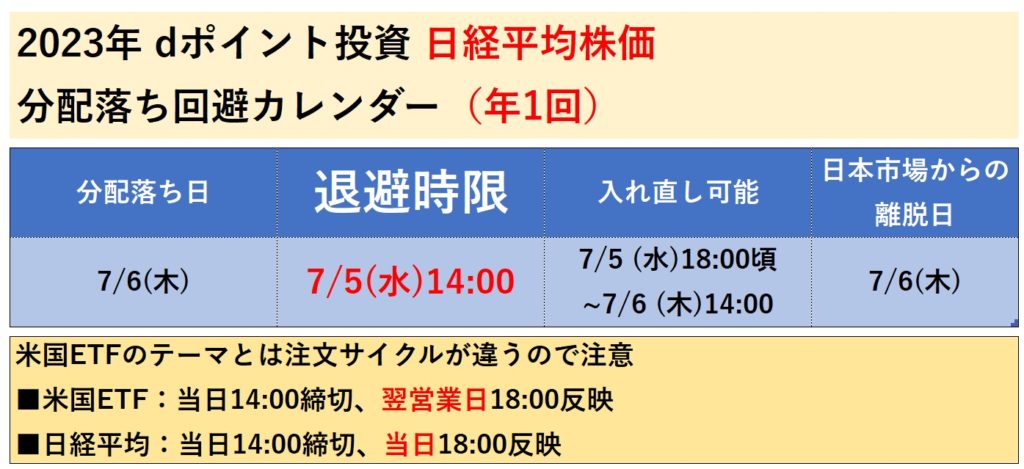

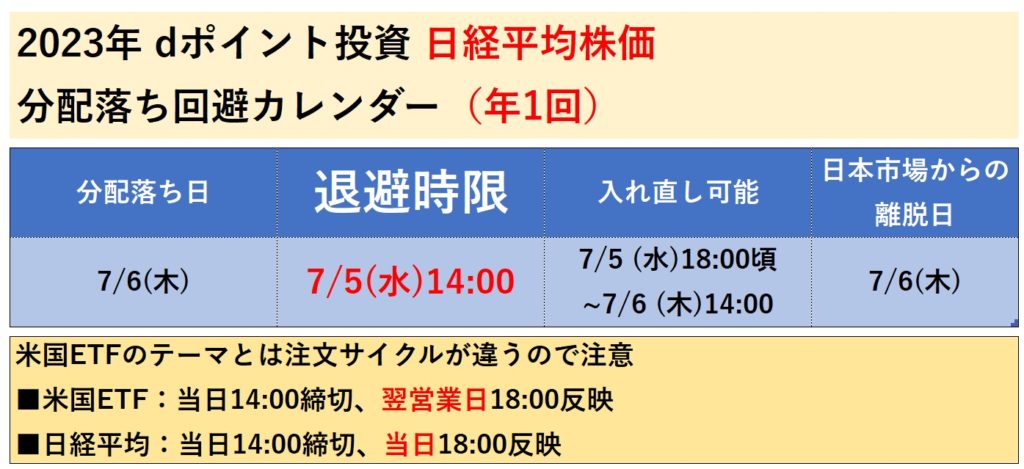

日経平均株価(年1回)

- 日経平均株価

年1回(7月)分配落ちタイミングがあります。

表中の赤字の日時までに、ポイント投資から「引出し」注文作業が必要です。

日経平均株価の退避時限

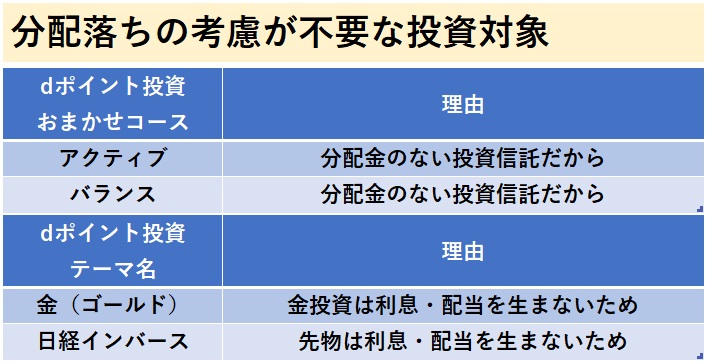

退避不要な投資対象

- おまかせコース(アクティブ・バランス両方)

- 金(ゴールド)

- 日経インバース

これらは分配金を出さない投資信託やETFを連動対象としているため、分配落ちの考慮は不要です。

入れっぱなしで運用していても不利益を被ることはありません。

ご自身のポートフォリオの一部で金投資をしたいという方。

dポイント投資では入れっぱなしでも分配落ち不利益を被らない金(ゴールド)を選択するのも一案かと思います。

分配落ちの利回りハンデ(概算)

分配落ち日にdポイント投資を続けてしまうことによって被る価格下落のインパクトは下表のとおりです。

-1024x767.jpg)

分配落ち当日であっても相場が好調な場合は分配落ち相当分を上回って株価上昇するケースも少なくはありませんが、いずれにせよ当日もポイント投資をしたままでは分配落ちの分だけ利回りハンデを負った不利な戦いを強いられます。

投資テーマにもよりますが、全く退避しない場合は年間合計1%~3%前後の分配落ちダメージを受けてしまいます。

退避するのが期待値的に正

インデックス投資は、肌感覚で言えば年平均利回り5%~7%程度が期待できる投資です。

それに対して、1年にたった数回の分配落ちによって年間利回りが1%~3%ほど削られると考えると、かなり痛いと言わざるを得ません。

ですので、分配落ちは退避すべきと考えます。

分配落ち予定確認など多少労力のかかる作業は私のような奇特なブロガーがやっていますので、読者の皆様はスケジュールどおり退避・出し入れで2分~3分くらいの作業をするだけです。

もちろん、分配落ち当日に相場が好調だと分配落ちハンデを跳ねのけて上昇することも多々あるので、退避作業が報われないことも多々あります。

ですが、期待値的にとにかく正の行動を取り続けることが投資の世界では大事です。

退避作業が裏目になった場合の徒労感はありますが、ご自身が合理的な判断をした結果であると自信を持ちましょう。

ポイント運用では分配落ちデメリットを上回る魅力がある

dポイント投資は最大で年4回の分配落ち日があり、手動で退避・入れ直しする煩雑さがあります。

ですが、デメリットを補って余りある金銭的メリットを享受できます。

それは何といっても税制メリットです。

ポイント投資サービスを活用すれば、利益を出しても税金をゼロにコントロールすることも不可能ではありません。

ポイントと税金のテーマに関しては、国税庁文書等も踏まえて下記記事で見解を述べていますので、ご参照ください。

【2022年9月追記】dポイント投資の注文時限変更の影響について

dポイント投資(日経平均株価以外のテーマ)について、下記のとおり2022年9月8日から運用スケジュールが変更となりました。

-977x1024.jpg)

以前は20時が注文締切時刻だったのが、変更後は14時が注文締切となります。

影響:米国市場への離脱が1日→2日になる

結論から言うと今回のルール変更に伴って、最速で米国市場に復帰した場合に、離脱期間が1日から2日に変更となります。

例えば火曜日が分配落ち日だとすると、ルール変更前後で以下のようになります。

(変更前)

- 月曜の20:00までに引出し注文

↓ - 火曜の18:00頃に引出し反映後、火曜の20:00締切までに追加注文

↓ - 水曜の18:00に追加完了(水曜晩の米国市場に復帰)

米国市場からの離脱は火曜1日のみ。

(変更後)

- 月曜の14:00までに注文

↓ - 火曜の18:00頃に引出し反映後、水曜の14:00締切までに追加注文

↓ - 木曜の18:00に追加完了(木曜晩の米国市場に復帰)

米国市場からの離脱は火曜、水曜の2日間となる。

分配落ち日の1日だけ退避すれば十分なのに、2日も離脱せざるを得なくなります。

株価上昇の取りこぼしリスクを考えると気分的には悶々とさせられますね。

退避が期待値的に正であることには変わらない

株価が上げ下げしつつも長期的に右肩上がりである前提に立つと、できる限り相場に居続けることが理想となります。

株価が年平均5%上昇するとして、超ザックリ年250営業日あるならば、1日あたりの株価上昇は+0.02%が期待されます。

ですので、今回のルール変更により相場からの離脱期間が1日余計に増えたことは、期待値的には利回りを0.02%悪化させる要因として微改悪と言えます。

とはいえ、やはり分配落ちハンデのほうが大きいので、退避させることが期待値的に正しい投資行動となります。

当記事のまとめ

米国大型株の退避時限

-1024x633.jpg)

米国大型株以外の米国ETFの退避時限

-1-1024x701.jpg)

日経平均株価の退避時限

分配落ち時の利回りハンデ(概算)

-1024x767.jpg)

★PR★

💓いま突撃すべき爆益案件(イマトツ)💓

高コスパ案件(目安:一撃1万円~2万円程度)の推奨リストを下記記事で随時まとめています。

数十分くらいの作業で、月平均3万円くらいのお小遣い稼ぎを目指しましょう^^

💓えまっちLINEオープンチャット💓

ご自身のLINEアカウントとは全く別のアカウント名・アイコンでご参加可能!ポイ活・投資全般について日々ワイワイ楽しく意見交換が行われています。ご質問もOK^^

💓えまっちLINE公式アカウント💓

爆益案件速報や、とっておきの情報を随時配信中です!